在2021年7月,加拿大引入了新商城征税规则,该法规过渡期间,亚马逊便开始负责平台卖家的商品及服务税和统一销售税的计算、代收和代缴工作。不过根据商城征税法律规定,销售平台仅负责帮卖家缴纳销售税,不负责帮卖家申报税款,例如监管费用、收入或者卖家销售商品可能需要支付的其他税款。在今年7月,加拿大新商城征税政策为期12个月的过渡期结束,法规也开始正式生效.

今天就给大家分享下加拿大税务合规的知识。

卖家如何判断自己是否需要注册加拿大消费税

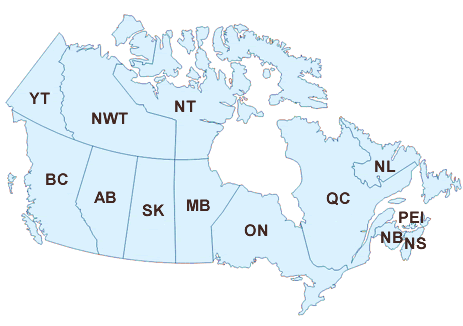

目前加拿大实行的是联邦、省(或属地)和地方三级征税制度,联邦和省各有相对独立的税收立法权。

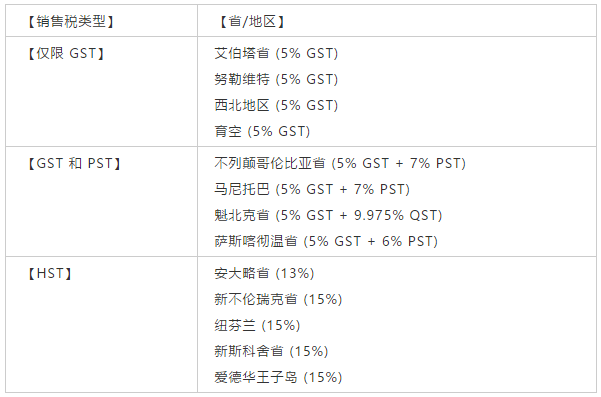

现在加拿大的销售税种类主要有以下三种:

1、联邦商品及服务税(GST)

2、省销售税(PST)

3、统一销售税(HST),是GST与PST的结合体

【各省及联邦税率表】

一般来说,从2021年7月1日开始,加拿大境内发货、境内收货的所有卖家(不管企业注册地址在哪里)及电商平台,在2021年7月1日之前或之后的12个月,凡是收入超过注册阈值30,000 加元,都需要注册销售税号GST/HST;

不过建议卖家最好是根据自家商品的销售情况去断定是否需要注册。

亚马逊及第三方平台卖家

加拿大的税务是比较复杂的,联邦和省各有独立的税收立法权,加上新商城征税政策的在这种情况下卖家极有可能被双重征税,当然平台是不会给你退税的。遇到这种情况卖家最好能有自己的税号去申报获得抵免或退税。

No comments:

Post a Comment